|

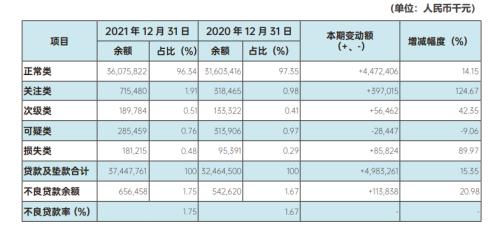

从最新披露的年报数据看,2021年,多家民营银行的资产质量方面依然承压。 据梳理,截至2021年末,共有8家民营银行的不良贷款率较上年出现上升。其中,吉林亿联银行截至2021年底的不良率最高,为1.75%,较2020年末的1.67%上升0.08个百分点。无锡锡商银行的不良率最低,为0.34%,较2020年末上升0.33个百分点。 剩余民营银行中,有1家银行年报中未披露不良率数据,1家银行2021年不良率较上年持平,8家民营银行不良率同比下降。另外,上海华瑞银行因2021年度报告尚未发布,最新不良率数据尚不可知。记者从华瑞银行方面获悉,因受疫情影响,该行2021年的年报将延迟发布。 记者注意到,去年锡商银行、江西裕民银行、武汉众邦银行等多家处于行业中后部位置的民营银行不良率增长幅度较大。而上述指标的变化或和银行的业务快速扩张有关。例如,2021年,锡商银行资产总额、贷款余额等多项业绩指标均三位数增长。 行业人士指出,锡商银行于2020年4月才正式开业,处于开业前期的业务扩张阶段,资产规模快速增长,不良率也逐渐上升。在其看来,民营银行马太效应已经越来越明显,行业洗牌速度加快,为增强市场竞争力和风险抵抗能力,后入局机构下阶段应尽快筹划增资扩股相关事宜。 8家民营银行去年不良率抬头 进入5月,民营银行2021年度业绩报告基本已经出炉。 据统计,截止目前,19家民营银行中已有18家披露了2021年度报告。经营业绩方面,仅2家银行2021年净利润同比出现下滑,剩余机构均交出了不错的业绩成绩单,大多数银行净利润实现两位数增长。 不过,民营银行的资产质量方面数据分化较大。据梳理,18家民营银行中,金城银行年报未披露不良率数据,微众银行2021年不良率较上年持平,剩余16家银行中,有8家民营银行不良率同比下降,剩余吉林亿联银行、安徽新安银行、武汉众邦银行、江苏苏宁银行、山东蓝海银行、梅州客商银行、江西裕民银行、无锡锡商银行等8家民营银行的不良率同比上升。 其中,从数值来看,吉林亿联银行截至2021年底的不良率为1.75%,暂居首位,较2020年末的1.67%上升了0.08个百分点;无锡锡商银行的不良率最低,为0.34%。从增幅来看,裕民银行的不良率从上年的0.03%增加到0.54%,增加了0.51个百分点,增长幅度最大。 资产质量方面的变化一定程度上影响了银行的经营业绩。据梳理,18家披露2021年年报的民营银行中,吉林亿联银行、辽宁振兴银行、梅州客商银行等6家净利润尚未超过1亿元。其中还有亿联银行、华通银行两家银行去年净利润出现负增长。 数据显示,截至2021年末,亿联银行资产总额598.96 亿元,同比增长33%;其中各项贷款余额74.48亿元,同比增长15%;负债总额566.74亿元,同比增长35%;其中各项存款余额346.31亿元,同比增长11%。 在上述指标均实现两位数增长的情况下,2021年,亿联银行实现营收14.35亿元,同比下滑8.4%;实现净利润5171.7万元,同比大幅下滑77%。这一降幅在18家民营银行中居首位。 而截至2021年末,亿联银行不良贷款率从2020年末的1.67%上升0.08个百分点至1.75%,其涨幅也在18家银行中排第一位。年报显示,亿联银行截至2021年底的不良贷款余额为6.56亿元,较上年的5.43亿元增加了1.13亿元,增幅为20.98%。 而2019年至2021年,亿联银行不良贷款率已连续三年上升。该行业绩“变脸”是否和资产质量变化有关?就相关问题记者致电亿联银行方面。该行相关工作人员表示,已将相关采访问题登记反馈,稍后回复。截至发稿,记者尚未收到回复。 资产质量承压或因业务扩张加快 记者注意到,上述民营银行不良率指标的变化或和该行的业务扩张有关。 以锡商银行为例,据悉,该行去年多项业绩指标均三位数增长。数据显示,截至2021年末,锡商银行资产总额257.9亿元,同比增长109.6%;其中各项贷款余额166.2 亿元,同比增长155.3%;负债总额237.2亿元,同比增长128.69%;各项存款余额219.7亿元,同比增长175.1%。 资产的快速扩张使得该行去年经营业绩亮眼。2021年,锡商银行实现营收7.7亿元,同比增长377.3%;净利润1.38亿元,2020年为净亏损7110万元。即该行实现扭亏为盈,净利润同比增幅达293.8%。 横向对比可以发现,在18家披露年报的民营银行中,仅有锡商银行一家银行的营收净利润、资产负债等指标均实现三位数增长。 营收增速方面,排在锡商银行之后的是裕民银行。数据显示,去年裕民银行实现营收4.2亿元,同比增长124.6%;实现净利润6182万元,2020年为净亏损8158万元,即该行也实现扭亏为盈。资产负债方面,截至2021年末,裕民银行的资产总额、负债总额分别为173.86亿元、155.3亿元,同比分别增长41.2%、48.07%。这一资产规模增长幅度在18家民营银行中排在第4位。 与此同时,上述两家银行资产质量方面的指标变动幅度也较为突出。数据显示,截至2021年末,锡商银行的不良率从2020年末的0.01%增加到0.34%,增加了0.33个百分点;裕民银行的不良率从上年的0.03%增加到0.54%,增加了0.51个百分点。 银行业务扩张速度加快,资本充足率方面也面临一定下行压力。记者注意到,截至2021年末,锡商银行的资本充足率从上年的25.41%降为12.92%,一级资本充足率、核心一级资本充足率均从上年的24.46%降为11.75%,锡商银行的三项资本充足率指标同比均大幅下降12个百分点以上。 行业人士指出,上述两家民营银行开业较晚,相比同业来说仍处于开业前期的业务扩张阶段,因此会出现业绩指标三位数增长的情况。同时需要注意的是,两家银行的注册资本均仅有20亿元,随着资产的增长,其下阶段应尽快筹划增资扩股相关事宜,以增强自身的市场竞争力和风险抵抗能力。 复兴网发布此信息的目的在于传播更多信息,不代表复兴网立场。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本网不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |