|

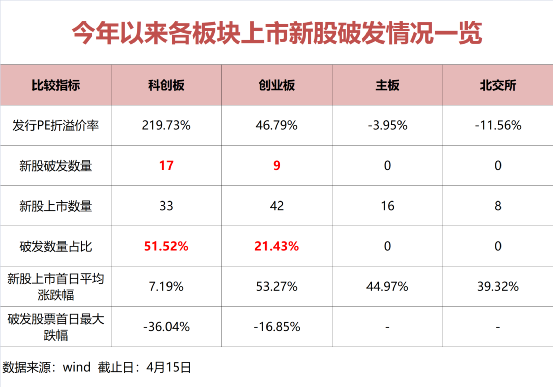

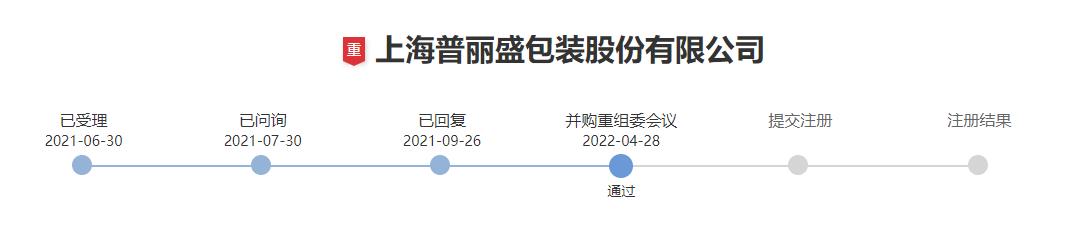

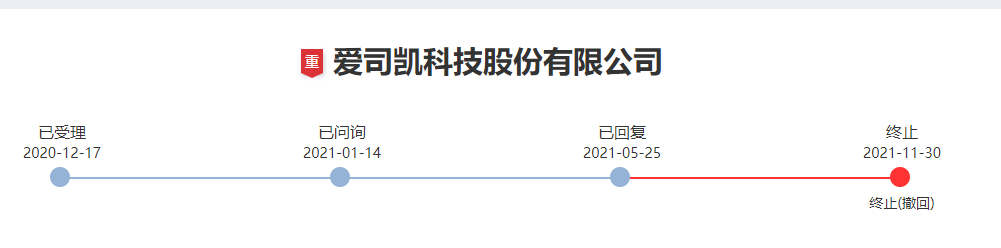

4月28日,普丽盛重组上市获得创业板并购重组委员会2022年第1次审议会议审核通过,从去年6月30日受理开始,前后历时302天,经历3轮问询。  2021年4月,普丽盛发布重大资产置换、发行股份购买资产并募集配套资金暨关联交易报告书,润泽科技拟借壳普丽盛上市,被称为“创业板借壳第一股”。 此次普丽盛顺利过会,也是2019年《关于修改〈上市公司重大资产重组管理办法〉的决定》允许符合国家战略的高新技术产业和战略性新兴产业资产在创业板重组上市后的首家创业板借壳交易过会企业。 普丽盛主要经营液态食品包装机械和纸铝复合无菌包装材料的研发、生产与销售,而借壳方润泽科技的主营业务为数据中心建设与运营业务,是一家大型第三方数据中心服务商。 此次润泽科技借壳普丽盛的交易方案包括:重大资产置换、发行股份购买资产、募集配套资金三方面。 普丽盛将除COMAN公司100%股权外,全部资产及负债作为拟置出资产,与京津冀润泽持有的润泽科技股权中的等值部分进行置换,拟置出资产的交易价格为6.02亿元,拟置入资产为润泽科技100%股权,交易价格为142.68亿元。 拟置入资产和拟置出资产之间的差额136.66亿元,由上市公司向京津冀润泽等14名交易对方发行股份购买,交易完成以后,润泽科技将成为上市公司的子公司。发行股份购买资产的股份发行价格为18.97元/股,拟发行的股份数为7.20亿股。 另外,上市公司拟采用询价方式向不超过35名特定投资者发行股份募集配套资金。本次配套融资总额不超过 47亿元,不超过本次发行股份购买资产交易价格的100%。 在本次借壳方案中,交易对方还作出业绩承诺,润泽科技在2021年度、2022年度、2023年度和2024年度预测实现的合并报表范围内扣除非经常性损益后归属于母公司所有者的净利润分别不低于6.12亿元、10.98亿元、17.94亿元和 20.95亿元。 四年累计承诺净利润高达56亿元,财报显示:润泽科技2021年1~10月的归属于母公司股东的扣除非经常性损益后的净利润为5.81亿元。 对于此次借壳上市,并购重组委会议现场提出了3个问询问题,包括说明润泽科技评估增值率的合理性;天童通信的债务明细情况以及天童通信存续分立的原因与合理性,以及分立对润泽科技估值的影响。 另外,2020年10月29日,普丽盛发布了《上海普丽盛包装股份有限公司关于筹划资产置换及发行股份购买资产事项的停牌公告》。公告次日,润泽科技通过股权转让和增资的方式,新增合肥弘博等股东,并购重组委要求说明在重组停牌后,标的公司仍然新增股东的合理性,是否存在利益输送。 截至到目前,创业板仅两家上市公司申请重组上市,除了普丽盛外,另外一家为爱司凯。 爱司凯于2020年12月17日受理,去年1月14日问询,在经历了2轮中止审核、3轮问询之后,2021年11月26日,爱司凯撤回了重大资产置换、发行股份购买资产并募集配套资金的申请文件。  复兴网发布此信息的目的在于传播更多信息,不代表复兴网立场。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本网不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |