|

出品:新浪财经上市公司研究院 作者:IPO再融资组/秦勉 IPO审核中,员工“五险一金”缴纳情况一直是关注重点,近期拟IPO企业鼎镁科技还因社保问题被否。 截至1月2日,在深交所335家在审IPO企业中(以交易所受理为标准,不包含已终止及已发行项目),最后一个报告期末未给员工缴纳社保的人数超过200人,或未缴纳社保员工数量超过了总员工数的10%且人数超过100人的企业有25家。

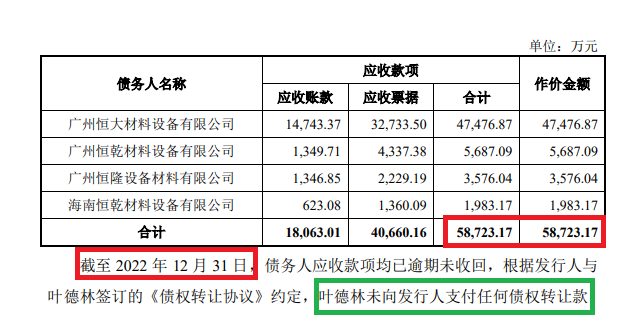

其中,新明珠集团股份有限公司(新明珠)未给员工缴纳“五险一金”的人数较多,高达700多人。有意思的是,新明珠报告期内现金分红金额高达8.7亿元,却仍未给如此之多的员工缴纳社保,并且还要通过募资补流4.6亿元。 更重要的是,新明珠深度“踩雷”大客户恒大地产,对公司业务的稳定性和持续性将产生重大不利影响。 若不是靠着与实控人叶德林公允性、合理性存疑的关联交易,公司将亏损不符合上市条件。 实控人力助公司规避审核红线 关联交易合理性公允性存疑 招股书显示,新明珠主营业务是建筑陶瓷设计、研发、生产、销售、服务。报告期内,公司主营业务收入主要来源于建筑陶瓷产品(陶瓷砖和陶瓷板材)的销售收入,占营业收入的比例均在99%以上。 新明珠的陶瓷产品与地产行业息息相关,由于公司业务结构十分单一,故公司业绩受下游地产行业的影响十分之大。 2020-2022年,新明珠分别实现营业收入78.35亿元、84.93亿元和74.24亿元;分别实现扣非归母净利润9.69亿元、5.5亿元和5.62亿元,同比分别增长-20.64%、-43.21%和2.11%。 仅仅从财报数据上看,新明珠净利润虽然连续大降,但依然还有超过5亿元的净利润,看上去符合主板上市条件。 但新明珠能够有5亿元的利润,很关键的原因是公司与实控人一笔不太合理、不太公允且似是而非的巨额关联交易。 2021年10月31日,新明珠与叶德林签署了四份《债权转让协议》,分别就新明珠对恒大地产合计5.87亿元的应收账款权益等额作价、有条件转让给叶德林,附加的条件是叶德林未收到恒大的应付款项,就无须向新明珠支付5.87亿元对价。

来源:公告 截至2022年12月31日,上述新明珠对恒大地产5.87亿元应收款项均已逾期未收回,根据新明珠与叶德林签订的《债权转让协议》约定,叶德林未向新明珠支付任何债权转让款。 新明珠与叶德林的关联交易存在较大疑问,新明珠将对恒大巨额 应收账款转让给叶德林,虽然可以避免公司亏损,但为何不向实控人叶德林立即支付应收款的对价,而非要等到恒大支付给叶德林款项后再支付给公司,以当时恒大的危机看是否有损公司利益?这样的关联交易是否仅是名义上的,是否合理及公允? 招股书显示,2020年末,新明珠就对恒大地产的应收款进行单项计提减值准备(当年计提比例为40%),2021年,新明珠对恒大应收款单项计提减值准备的比例提到了90%,除了转让给实控人叶德林的5.87亿元之外,2021年末新明珠对恒大地产还有12.03亿元的应收款项。

来源:招股书 如果新明珠2021年10月末不将对恒大地产5.87亿元的应收账款转让给公司实控人叶德林,新明珠2021年末对恒大地产的应收款项将达到17.9亿元,接近18亿元,较2020年年末的14.07亿元增加3.83亿元。 2021年年末,新明珠对恒大地产的应收款项净增加3.83亿元(按照90%的计提比例计提坏账准备),对将名义上转让给实控人叶德林的5.87亿元按照50%(90%-40%)的比例计提坏账准备,粗略计算合计约多计提6.38亿元坏账准备,比公司当年的扣非归母净利润5.5亿元还要多。 如此一来 ,新明珠将亏损,不符合主板上市条件。 事实上,即便不考虑与实控人叶德林的关联交易,新明珠“踩雷”恒大地产,也可能触及审核红线。上交所上市审核规则规定,“发行人重要客户本身发生重大不利变化,进而对发行人业务的稳定性和持续性产生重大不利影响”属于持续经营能力恶化的判断标准之一,而持续经营能力属于IPO的实质审核条件。 巨额现金分红8.7亿元 却未给数百名员工缴纳社保 招股书显示,新明珠报告期内两度现金分红,2020年和2021年分别分红3.04亿元和5.7亿元,合计分红8.7亿元。 新明珠实际控制人为叶德林、李要夫妇,二人合计持有公司股份1,091,346,241股,占发行前总股本的87.86%。这意味着,8.7亿元的现金分红,有7.64亿元落入了实控人夫妇的腰包。 有钱巨额分红,新明珠却未给数百名员工缴纳“五险一金”。截至2022年12月31日,新明珠共有员工7492人,其中足项缴纳五项社会保险的人数为6760人,缴纳比例为90.23%,未缴纳人数为732人;缴纳社保公积金的人数为6809人,缴纳比例为90.88%,683名员工未缴纳。 根据《社会保险法》相关规定,用人单位和劳动者应当依法参加社会保险,缴纳社会保险费。根据《住房公积金管理条例》之规定,单位应当按时、足额缴存住房公积金,不得逾期缴存或少缴。因此,新明珠为给数百名员工缴纳“五险一金”的行为违法违规。 业绩下行,新明珠也开启了“裁员”模式,2020年末、2021年末和2022年末,新明珠员工总数分别为10,036人、9,368人和7,492 人,同比分别减少841人、668人和1876人。 报告期内巨额分红8.7亿元后,新明珠计划通过IPO募资20.08亿元,其中4.6亿元用于补充流动资金。先是巨额分红肥了实控人腰包,然后IPO募资补流,这种操作与撤回IPO申请的福华化学比较类似。 申万宏源 为何迟迟不撤回申请? 去年下半年以来,A股IPO放缓趋势明显,尤其是与地产业相关的企业,多家企业陆陆续续撤回了申请。 然而申万宏源保荐的新明珠,深度“踩雷”恒大地产持续经营能力待考,在IPO放缓的大背景下依旧没有撤回的迹象。尤其是,在除去与实控人存疑的5.87亿元的关联交易后,新明珠还可能不符合发行条件。 申万宏源的保荐质量也被质疑,如在招股书(2023年6月份申报稿)中称,新明珠同行可比公司马可波罗2022年度(母公司)资产负债率为44.11%。但据公开信息,马可波罗2022年度(母公司)资产负债率为31.33%,(合并报表)资产负债率为44.11%,原来是新明珠和申万宏源将同行可比公司数据复制黏贴错了。 申万宏源还称新明珠“经营业绩具有稳定性”,事实是新明珠2020年和2021年净利润连续大降,且不是靠着与实控人5.87亿元这笔神来之笔的关联交易,公司都将产生亏损。 股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

复兴网发布此信息的目的在于传播更多信息,不代表复兴网立场。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本网不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。 |